Kurumsalların DeFi Sevdasının Kaynağı Ne?

Geçtiğimiz yazılarda, önce Avrupa Yatırım Bankası’nın Ethereum üzerinden bono ihracı, sonrasında da Goldman Sachs’ın JPMorgan’ın Ethereum bazlı blockchain ağına dahil olarak repo piyasası işlemleri yapmasına değinmiştik.

Anlaşılan kurumsalların blokzincire ilgisi bununla sınırlı kalmayacak. Şimdilerde DeFi alanında da kurumsalların ilgisini gösteren yeni gelişmeler ön plana çıkıyor. Yani, aslında ‘DeFi’ de kurumsalların bu ilgisine boş değil 😁. Son günlerde çıkan birkaç haberi sıralayalım:

- Coinbase ve Compound, kurumsal yatırımcıların DeFi alanında USDC olarak borç verecekleri (bir nevi mevduat yapacakları) yıllık %4 sabit faiz veren bir ürün çıkardıklarını açıkladılar. (Ayrı ayrı açıklansa da, Coinbase’in Compound’un yatırımcısı olması nedeniyle bu iki haberin ilişkili olması ihtimali yüksek)

- Compound’un en büyük rakibi olan Aave ise, kurumsal yatırımcılar için Aave Pro isimli yeni bir DeFi havuzu kuracağını açıkladı.

Aslında kurumsal yatırımcıların DeFi’ye olan ilgisi yeni başlamadı. ABD ve Avrupa’da mevduat faizlerine düşük hatta negatif faiz verildiği bir dönemde, DeFi’nin yüksek getirilerinin kurumsal yatırımcıların ağzını sulandırdığını söylemek yanlış bir gözlem olmaz. Peki bu yüksek getirilerde ‘değirmenin suyu nereden geliyor?’. Bu yazımızda, önce bu soruya yanıt arayalım. Bir sonraki yazımızda da, yukarıda bahsettiğimiz iki haber özelinde DeFi’nin nereye gittiğine bakalım.

DeFi nasıl yüksek getiri sağlayabiliyor?

DeFi’de son bir yıldır yaşanan yükseliş ile birlikte en sık karşılaştığımız sorulardan biri, “Nasıl oluyor da, klasik piyasalarda bu kadar düşük faiz oranları varken, DeFi’nin getirileri bu kadar yüksek olabiliyor?” sorusu oluyor. Bunun birkaç nedenini olduğunu söyleyebiliriz.

Öncelikle, DeFi da diğer piyasalar gibi arz ve talep üzerine iş yapıyor. Yani, birisi borç vermeye (ya da mevduat yapmaya) yüksek faiz alıyor ise, bir başkası da bundan daha yüksek bir oranda faiz ödeyerek borç almayı kabul ediyor. Neden?

En önemli nedeni, genel olarak DeFi piyasasında yaşanan hızlı yükseliş rüzgarını yakalayabilmek için spekülatif işlem yapmaya soyunanlar. Bu kişiler, gerçekleştirdikleri spekülatif kripto alım-satım işlemleri ile neredeyse günlük çift haneli getiriler kazanmaya başlayınca, aldıkları borç için ödedikleri yüksek faiz için hiç de şikayetçi olmadılar.

Bir diğer neden, borç alma-verme protokollerinin, özellikle likidite kazanmak (bu onların için can suyu demek) ve ürünlerinin kullanımını teşvik etmek amacıyla, ilk faaliyete geçtiklerinde dağıttıkları yönetim tokenleri. Mevduat yapma ya da kredi kullanma karşılığı kazanılan bu tokenler, borsalarda hemen işlem görebildiler (herhangi bir süre elde tutma zorunluluğu olmadan). Bu sayede, örneğin, kredi kullanan kullanıcılar, ödedikleri kredi faizinin kat be kat üzerinde getiriler sağlayabildiler. Bunu bir nevi, girişim sermayelerinin (İngilizce’de ‘Venture Capital’) girişimlere erken yatırım yapma karşılığı yüksek getiri kazanma stratejisine benzetebilirsiniz. DeFi protokollerinin geniş kesimlere yayılmasına yardımcı olan erken kullanıcılar, bu strateji sayesinde ciddi getiriler elde ettiler.

|

|---|

| Image by Tumisu from Pixabay |

Yukarıda bahsettiklerimiz, 2020 yılının Haziran ayından, 2021 yılının bahar aylarına kadar yaşanan bir süreç. Aslında bakarsanız bir nevi bireysel yatırımcının DeFi ile yaşadığı ‘balayı’. Her güzel ‘şey’ gibi bunun da bir sonu var tabii.

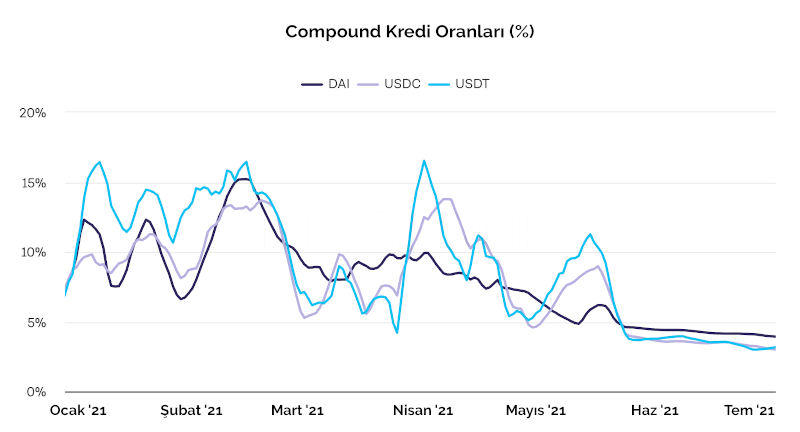

Öncelikle, bu tokenler sonsuza kadar dağıtılmıyor, bir noktada bitiyor. Öte yandan, dağıtılan token rakamı da genelde sabit ve yapılan işlem hacmine bölünerek kullanıcılara veriliyor. Bu alana kayan para miktarı arttıkça, dağıtılan bu tokenlerden alınan pay da oransal olarak azaldı. Bir de genel olarak Bitcoin başta olmak üzere kriptoparaların değerlerinde yaşanan azalma, tokenlerden kazanılan getirilerin de düşmesine neden oldu. İşte bunlardan ötürü, bu alandaki faizlerde son zamanlarda bir düşüş görülmeye başlandı.

|

|---|

| Kaynak: TheBlock |

Yine de DeFi faizlerinin hâlâ mevcut klasik finans mevduat faizlerinden daha yüksek olduğunu belirtelim.

Peki ne olacak? DeFi rüzgarı bitti mi?

Aslına bakarsanız yaşananlar önceden kestirilebilen bir sürecin parçaları. Aşırı sayılabilecek bu faizlerin bir noktada azalacağı biliniyordu. İlk başlangıçta kimsenin tanımadığı ve kullanmadığı bu ürünler yüksek riskli olarak algılandığından dolayı ayağa kalkmaları için yüksek getiri vermeleri gerekiyordu. Şimdilerde ise, DeFi protokollerinin, özellikle eski olanlarının rüştlerini yavaş yavaş ispat ettiğini söyleyebiliriz. Bundan sonrasında ne olacağına gelince, iki temel beklenti olabilir.

Bunlardan birincisi, kripto dünyasında yaşanacak yeni bir yükseliş dalgası, otomatik olarak spekülatörlerin piyasaya dönmesine neden olacak. Yükselen token değerlerini fırsat bilen kimi yatırımcılar, stabil paralar ile borçlanıp spekülatif kriptoparalara yatırım yapacaklar. Bu da faizlerin artmasına neden olacak (ne de olsa, sistem arz ve talebe göre işliyor).

İkincisi ise, kurumsal yatırımcılardan gelecek olan yeni bir talep dalgası. İşte en başta bahsettiğimiz iki örnek bunun bir göstergesi aslında; DeFi protokolleri, şimdi bu yeni talebe kendilerini hazırlamaya çalışıyorlar.

Bir sonraki yazıda, DeFi’nin kurumsallar ile buluşmasının akıllarda yarattığı sorulara değineceğiz.

Not 1: Bu yazı ilk olarak 12 Temmuz 2021’de BTCHaber.com‘da yayınlandı

Not 2: Tüm yazılara Yazılar sekmesinden ulaşabilirsiniz

Genel not: Bu ve diğer yazılarımızın hiçbiri yatırım tavsiyesi değildir. Özellikle DeFi yani merkeziyetsiz finans sektörünün denetime tabi olmamasından dolayı klasik piyasalara göre çok daha riskli olabileceğini göz önünde bulundurun.