Stabil paralar içinde yeni bir oyuncu (mu?): Ethena

Bu yazımızda stabil para dünyasında son duruma bir göz attıktan sonra mahalleye yeni gelen çocuk Ethena ve parası olan USDe’den bahsedeceğiz. Bir sonraki yazımızda ise Ethena’nın nasıl bir potansiyel taşıdığına ve olası risklerine değineceğiz.

Stabil paralar, kripto dünyası içinde en çok kullanım alanı bulan ürün oldu. Teknoloji alanındaki girişimlerin hep arayıp durduğu ürün/pazar uyumunu (ingilizcesi ‘product market fit’) belki de şu ana kadar en net şekilde yakalayan stabil paralar, her ne kadar geçtiğimiz yıl toplam piyasa büyüklüğü olarak bir parça düşüş yaşamış olsalar da, bu yıl içinde tekrar yükselişe geçerek 2022 yılı zirvelerini yakaladılar.

Stabil para deyince ne anlamamız gerektiğini artık üç aşağı beş yukarı herkes biliyor: Değeri itibari bir para birimine bağlı olan paralar bunlar. Pazarın neredeyse tamamına yakını ise ABD dolarına bağlı stabil paralardan oluşmakta. Dolayısıyla, hani bir zamanlar “kriptoparalar ABD dolarının hegemonyasına son verecek” deniyordu ya - işte onun artık gerçekleşmeyeceğinin ilanı oldu stabil paralar.

Örneğin, kriptoparaların en önde geleni olan Bitcoin’i ilk çıkaran Satoshi onun kişiden kişiye ödemelerde kullanılacak bir araç olmasını düşlemişti. Bu hedef henüz gerçekleşmedi ama özellikle kriptonun ilk zamanlarında, kripto alım-satım platformlarında yapılan işlemlerde işlem çifti olarak hep BTC kullanılırdı. Yani bir kriptopara satın alacaksanız, işlem yapmak istediğiniz tahta genelde BTC üzerinden dönerdi. BTC verip o kriptoparayı satın alabilirdiniz. Ne var ki, zamanla BTC işlem çiftlerinin giderek azaldığını ve yerini başta USDT (yani Tether) olmak üzere stabil paraların bıraktığını gördük. Dolayısıyla şu anda Bitcoin’in elinde değer önerisi olarak sadece ve sadece değer saklama aracı (ingilizcesi store-of-value) özelliği kaldı.

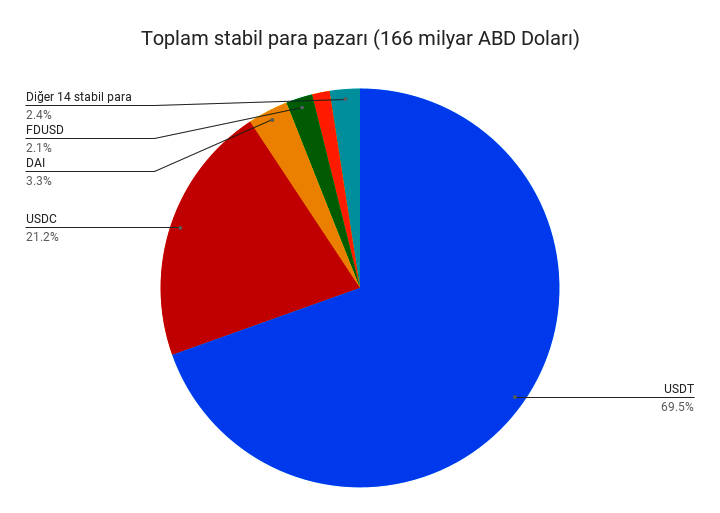

Neyse, stabil paralara geri dönecek olursak, bu alanda liderliği açık ara USDT (Tether) ve USDC’nin aldığını görüyoruz. Bu iki stabil paranın ortak özellikleri, merkezi yapılar tarafından çıkarılmış olmaları ve arkasında (en azından teorik olarak) basıldığı miktar kadar itibari paranın banka hesaplarında tutuluyor olması.

|

|---|

| Dolara çıpalanmış stabil paraların pazar payları. Kaynak: TheBlock |

Bu özellik, kullanıcıya bir gün parasını geri almak istediğinde bire bir değerden geri alabileceği konusunda belli bir güvence veriyor olsa da hâlâ bazı sıkıntılar var. Örneğin, bu paraların gerçekten arkasında o kadar para var mı? Çıkardıkları raporların doğru olduğuna güvenmek zorundasınız. Sonra, USDC’nin geçtiğimiz yıl Mart ayında yaşadığı gibi, paranın tutulduğu bankanın batma riski var. Dolayısıyla bu alanda şeffaflık konusunda sorunlar ve potansiyel riskler halen mevcut.

Öte yandan kullanıcılar için bu stabil paraların, kriptonun vaat ettiği ‘dijital dünyada varlıklar üzerinde tam olarak hak sahibi olma’ özelliğini taşımadığını net olarak söyleyebiliriz. Siz, kendi cüzdanınızda USDT tuttuğunuzu düşünebilirsiniz ama bir gün Tether uzaktan kumanda ile cüzdanındaki USDT’yi dondurup kullanılmaz hale getirebilir. Bu durumda yapabileceğiniz hiçbir şey yok açıkcası. Bu paraları basan Tether ya da Circle’ın da merkezi şirketler olmaları nedeniyle bu tip baskılara karşı koymaları oldukça zor.

Bu iki büyük paranın dışında, kendini merkeziyetsiz dolayısıyla sansüre karşı daha dayanıklı olarak konumlandıran üçüncü bir küçük oyuncu var, o da MakerDAO tarafından çıkarılan DAI. DAI’nin temel özelliği herhangi bir kurum tarafından değil kullanıcılar tarafından basılıyor olması. Arkasındaki teminat ise başta ETH olmak üzere kriptoparalar ve gerçek dünya varlıklarından oluşuyor (USDC de var). DAI gerçekten merkeziyetsiz olması nedeniyle belli avantajlara sahip olsa da kripto dünyasında bir türlü istediği büyüklüğe ulaşamıyor. Bunun da temel nedeni, arkasında duran teminatların değerinin sürekli değişkenlik gösteriyor olması. Sistem, teminatların olası değer düşüşlerine karşı DAI’nin arkasının sağlam durabilmesi için yüksek teminat istiyor. Örneğin şu anda piyasada olan DAI’nin yaklaşık 2.5 katı bir miktar teminat olarak sisteme kilitlenmiş durumda. Böyle olunca, DAI’nin sermaye verimliliği çok düşük kalıyor. Yani kullanım alanlarına baktığınızda elde edeceğiniz potansiyel gelir, bağladığınız paranın yanında yetersiz kalıyor.

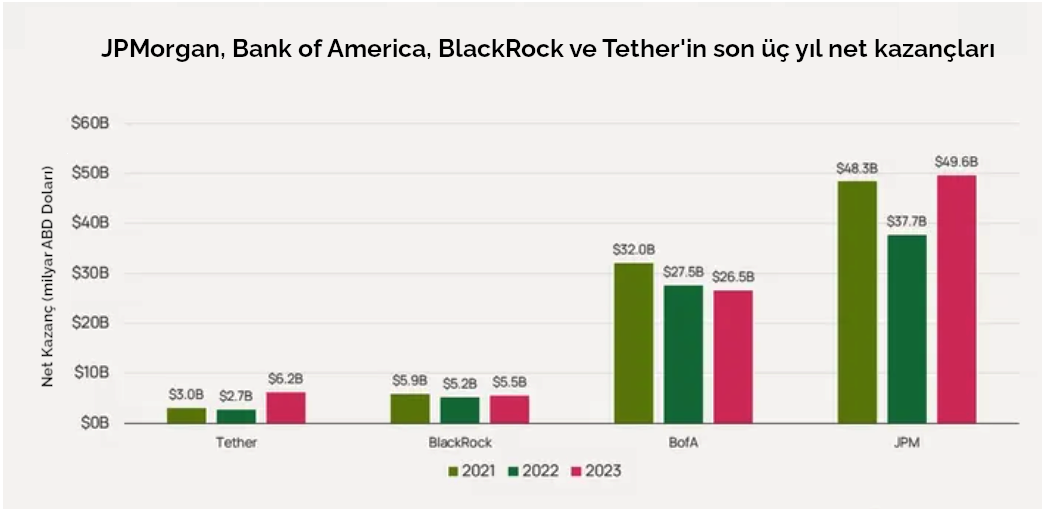

Burada bir başka önemli nokta da kullanıcının elde ettiği kazanç. Ne Tether ne de USDC’yi çıkaran Circle, paralarını elinde tutan kullanıcılara herhangi bir getiri vaat etmiyor1. Elinizde USDT tuttuğunuzda efektif olarak Tether şirketine faizsiz borç vermiş oluyorsunuz. Zaten, Tether’in en büyük gelir kalemi kendisine verilen bu paralar üzerinden kazandığı faiz geliri. Baksanıza, içinde yaklaşık 110 kişinin çalıştığı Tether’in 2023 yılı gelirleri, o şanlı Wall Street’in en büyük para yöneticisi olan BlackRock’tan bile daha fazla:

|

|---|

| JPMorgan, Bank of America, BlackRock ve Tether’in son üç yıl net kazançları Kaynak: Delphi Digital, Tether, Yahoo Finance |

Bir diğer para olan DAI ise, kullanıcılara ellerindeki DAI’yi sisteme kilitlemeleri durumunda protokol tarafından belirlenen oranda bir faiz veriyor2.

İşte son aylarda ortaya çıkan yeni bir stabil para, hem USDT ve USDC’nin merkezi olma hem de DAI’nin sermaye verimliliği problemlerini çözdüğünü iddia ediyor. Gelin şimdi bu parayı birlikte inceleyelim.

Ethena - sınıfa gelen yeni çocuk

Ethena, hem merkeziyetsiz hem de sermaye verimliliği sağladığını öne süren ve sektöre oldukça hızlı bir şekilde giren bir stabil para.

Aslına bakarsanız, Ethena kendisini stabil para olarak değil bir sentetik dolar olarak tanımlıyor. Ne demek tam olarak bu? Anlatalım:

Ne yapıyor Ethena? Nasıl çıkıyor piyasaya?

Ethena sistemi merkeziyetsizlik yönünden DAI’ye benziyor. Yani kullanıcı Ethena sistemine elinde tuttuğu ETH, BTC gibi (ya da stETH benzeri gelir getirici likit staking tokenleri) tokenleri kilitleyip, token değeri ile 1:1 oranında dolara çıpalanmış USDe parasını basabiliyor3.

Ne işe yarayacak USDe?

Çok güzel de ne işe yarayacak bu para? Kullanıcı bu parayı, merkeziyetsiz finans alanında USDe’yi entegre etmiş oyuncuların verdiği hizmetlerde kullanabilir. Buraya kadar her şey normal bildiğimiz bir stabil para gibi çalışıyor.

Ya arkadaki teminatın değeri düşerse?

Şimdi burada hemen akla şu soru gelebilir: “İyi de DAI, arkasındaki teminat olarak konan paranın değeri düşmesin diye fazla fazla teminat alıyordu. Ethena ise ne kadar teminat o kadar para şeklinde çalışıyor. Ya yarın arkadaki teminatın değeri düşerse?”.

İşte Ethena’nın DAI’den farkı tam da burada ortaya çıkıyor. Ethena, kullanıcının yatırdığı kriptopara kadar tutarı, merkezi borsalarda short’luyor. Yani? Ne işe yarıyor bu? Eğer Ethena’nın elinde teminat olarak tuttuğu ETH, diyelim 3,000 ABD dolarından 2,900 ABD dolarına düştü, Ethena açtığı short pozisyon üzerinden 100 ABD doları kazanarak bu kaybını telafi ediyor ve sonuç olarak elindeki değer yine 3,000 ABD dolarına denk gelmiş oluyor.

Bu, aslında finans üzerinde çok sık olarak kullanılan ‘hedge’ mekanizması ve öyle aman aman süper bir yenilik sayılmaz. Ethena, bu çok bilinen yöntemi kullanarak teminatın değer değişiminin önüne geçerek, basılan paranın arkasında olması gereken teminat miktarını azaltıyor.

Bu kadar mı? Hayır. Stabil para dışında bir ürün daha var: sUSDe

Aslına bakarsanız, Ethena ile ilgili bir diğer ilginç konu, kullanıcılara bu USDe’yi değerlendirebilecekleri ayrı bir kanal daha açıyor olması. Kullanıcılar, ellerindeki USDe’yi piyasada kullanabilecekleri gibi, Ethena’nın kurduğu sisteme kilitleyebiliyorlar (ve karşılığında sUSDe denen bir token alıyorlar). Kullanıcı bunu yaptığı durumda Ethena’nın kilitli parası üzerinden elde ettiği tüm gelirin de sahibi oluyor.

Ethena’nın kilitli paradan ne gibi bir geliri var?

Ethena, kendisine USDe basımı için verilen paradan iki çeşit gelir elde ediyor. Birincisi, kendisine emanet edilen ETH’leri stake ediyor (ya da verilen stETH’ler otomatik olarak staking kazancı alıyor). Bu oran, zamanla azalsa da şu anda yıllık yaklaşık %2.91 seviyesinde.

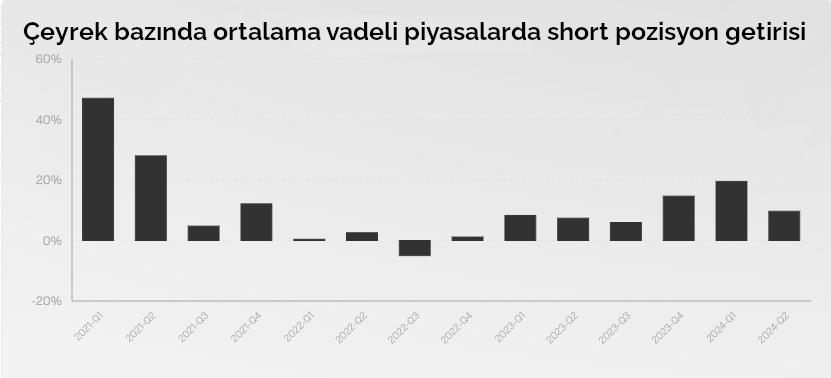

Diğer yandan, kur riskinden korunmak için aldığı short pozisyonlar da Ethena’ya ekstra bir gelir sağlıyor? Nasıl oluyor bu? Efendim, kripto alanında işlem yapanlar, kripto fiyatlarının seyrini tahmin ederek kazanç sağlamaya çalışır. Bunu yaparken kimileri fiyatların yükseleceğini, kimileri ise düşeceğini düşünür ve kripto üzerindeki perpetuals olarak adlandırılan vadeli işlemler piyasasında buna göre pozisyon alırlar. Piyasa ise bu iki tarafı bir dengeye oturtmaya çalışır ve bunu yapabilmek için ‘fonlama maliyeti’ denen bir araç kullanılır. Buna göre, fiyatın yükseleceğini düşünenler ağırlıkta ise, bu kişiler piyasada long pozisyon almanın maliyeti olarak fiyatın düşeceğini öngörenlere bir ödemede bulunurlar. Bunun tam tersi, eğer düşeceğini düşünen ve short açanlar ağırlıktaysa, bunlar long açanlara fonlama ödemesi yaparlar.

Kripto piyasalarındaki oyuncular genelde fiyatların yükseleceğini düşündükleri için piyasada ‘long’ pozisyon açanlar genelde ‘short’ olanlara bir fonlama maliyeti öderler. İşte Ethena da, short açtığı işlemlerden elde ettiği geliri kendisine USDe kilitleyenler ile paylaşıyor. Bu oran sürekli olarak değişiklik gösterse de çoğunlukla pozitif oluyor. Aşağıda short pozisyonların çeyreklik getirilerini bulabilirsiniz (bu arada kimi zaman bu getiriler eksiye de düşebiliyor - bu da sistemin risklerinden bir tanesi - ki bu konuya bir sonraki yazımızda detaylı olarak değineceğiz).

|

|---|

| ETH perpetuals piyasalarında çeyrek bazında ortalama getiri oranları (yıllandırılmış). Kaynak: Ethena Labs |

Yukarıda üç aylık ortalamalar var. sUSD’nin geçtiğimiz üç ay boyunca sağladığı getirilerinin kimi günlerde %100’lere vardığını, ortalamada ise %30-40 civarında olduğunu görüyoruz.

Sonuç olarak hem stabil para hem de internet bonosu olarak Ethena

İşte, piyasadaki yeni oyuncu Ethena kurduğu bu sistem ile ortaya iki farklı ürün çıkarmış oluyor. Bir yandan arkasında sağlam teminatlar olan ve merkeziyetsiz şekilde çalışan güvenli bir rezerv para (ya da Ethena’nın değişiyle ‘sentetik dolar’) olarak adlandırılabilecek USDe. Diğer yanda ise USDe’yi kilitleyerek aldığınız ve size ekstra getiri sağlayacak bir ‘internet bonosu’ olan sUSDe.

Önümüzdeki yazıda, Ethena sisteminin nereye kadar büyüyebileceğini, ayrıca ne gibi riskler barındırdığını inceleyeceğiz.

Bu yazının hazırlanmasında Ethena ve Delphi Digital’in ‘The rise of Ethena - Unpacking the Emerging Synthetic Dollar’ yazısı kaynak olarak kullanıldı.

Not 1: Bu yazı ilk olarak 21 Mayıs 2024’de BTC Haber’de yayınlandı

Not 2: Tüm yazılara Yazılar sekmesinden ulaşabilirsiniz

Genel not: Piyasada oluşacak ihtimalleri değerlendiren bu yazıyı, yatırım tavsiyesi olarak almamanızı rica ederiz. Bu ve diğer yazılarımızın hiçbiri yatırım tavsiyesi değildir. Özellikle DeFi yani merkeziyetsiz finans sektörünün denetime tabi olmamasından dolayı klasik piyasalara göre çok daha riskli olabileceğini göz önünde bulundurun.

Dipnotlar:

-

Circle’in eski ortağı olan Coinbase USDC’yi kendisine kilitleyenlere belirli bir oranda getiri veriyor. ↩

-

Yazının hazırlanması sırasında bu oran %0 seviyesinde idi. ↩

-

Basitleştirmek amacıyla ‘kullanıcı’ terimini kullandık. Aslında, bu para basma işinin sadece önceden onaylanmış (ingilizcesi white-listed) oyuncular yapabiliyor. Bu arada her ne kadar Ethena sansüre dayanıklı olduğunu iddia etse de, yarın öbür gün piyasadaki kimi USDe’leri dondurması istenince nasıl bir davranış sergileyecek, bunu tam olarak bilmiyoruz. ↩